Spółki biotechnologiczne – studium przypadku

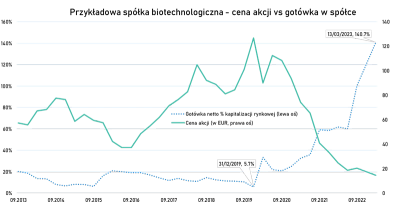

Michał StefaniakNiewiele ponad rok temu, normalnością na rynkach były wyceny spółek technologicznych na poziomie 30-krotności, a czasami nawet 50-krotności przychodów spółki. Obecnie normalnością na rynkach są wyceny spółek biotechnologicznych na poziomie niższym niż wartość gotówki netto znajdującej się w spółce. Poniżej krótkie studium przypadku jednej z wielu firm z tego sektora w przeddzień wiosny 2023.

Jeden z leków, który wynalazła nasza spółka znajduje się już w sprzedaży i w samych USA generuje nieco ponad 90 mln. EUR przychodów rocznie. Dodatkowo, spółka pracuje nad kilkoma nowymi celami terapeutycznymi dla już sprzedawanego leku. Oprócz tego, pracuje nad dwoma nowymi cząsteczkami ze swoimi własnymi celami terapeutycznymi (min. leczenie nowotworów krwi). Programy badawcze spółki są zaawansowane i znajdują się w drugiej lub trzeciej fazie badań klinicznych (badania efektywności leku na ludziach).

Spółka wydaje na badania ok. 300 mln. EUR rocznie, a na ogólne zarządzenie firmą i sprzedaż ok. 150 mln. EUR rocznie – łącznie 450 mln. EUR rocznie. Ze sprzedaży leków, opłat licencyjnych i kamieni milowych spółka generuje około 250 mln. EUR przychodów rocznie. Po uwzględnieniu pozostałych kosztów, takich jak koszt dystrybucji, spółka generuje roczną stratę rzędu ~275 mln. EUR (konsensus analityków zakłada 280 mln. EUR straty operacyjnej w 2023).

Jednocześnie, spółka ma dług w wielkości 340 mln. EUR oraz posiada gotówkę w wysokości 1 mld. 40 mln. EUR, czyli łącznie gotówki netto posiada około 700 mln. EUR. Powinno to wystarczyć spółce na około trzy lata dalszych badań, zakładając, że nic już więcej spółce nie wyjdzie.

A co może wyjść? Sprzedawany już lek może zyskać na popularności i zwiększyć swoją sprzedaż. Spółka może zawrzeć umowę partnerską z dużą firmą farmaceutyczną w związku z rozwojem pozostałych cząsteczek. Dzięki temu może otrzymywać płatności z góry, płatności związane z kamieniami milowymi, czy w przypadku dopuszczenia kolejnego leku do sprzedaży – przychody ze sprzedaży i opłat licencyjnych.

O jakich pieniądzach mówimy? Dzięki umowie partnerskiej na swój obecnie sprzedawany lek, spółka otrzymała z góry ponad 800 mln. EUR, a także prawo do otrzymania płatności z tytułu kamieni milowych na poziomie 900 mln. EUR. Czyli łączna wartość umowy osiągnęła 1.7 mld. EUR. Powyższe kwoty to tylko płatności związane z etapem rozwoju leku. Obecnie spółka pobiera opłaty licencyjne i przychody ze sprzedaży leku, po tym jak został dopuszczony do obrotu.

Co jest w tym wszystkim najciekawsze? Kapitalizacja rynkowa spółki to 500 mln. EUR, czyli 200 mln. mniej niż wartość gotówki netto w spółce. To oznacza, że na ten moment rynek przypisuje do działalności badawczej spółki, leku dopuszczonego do obrotu i ogólnego know-how spółki UJEMNĄ wartość minus 200 mln. EUR. Innymi słowy – kupując spółkę, nie tylko dostajemy ją za darmo - rynek jeszcze dopłaca nam za odebranie od niego jej akcji, sprzedając je poniżej wartości gotówki w spółce.

Czy jest szansa, że spółce już nigdy nic nie wyjdzie? Oczywiście – jest szansa, że żaden z obecnych i przyszłych projektów badawczych nie zaowocuje lekiem, który trafi na rynek. Lek, który jest obecnie w sprzedaży może zostać pokonany przez nowe, konkurencyjne cząsteczki. Ale jak zawsze w inwestowaniu, kluczowe jest pytanie: jaką mamy relację zysku do ryzyka? Uważamy że, że kupno doświadczonej spółki biotechnologicznej (spółka została założona ponad 30 lat temu) z ciekawymi projektami badawczymi w toku i aktywnie komercjalizowanym lekiem, gdzie wartość gotówki netto sięga 140% kapitalizacji rynkowej, to atrakcyjny zakład.