Pojedynek - wyniki po roku

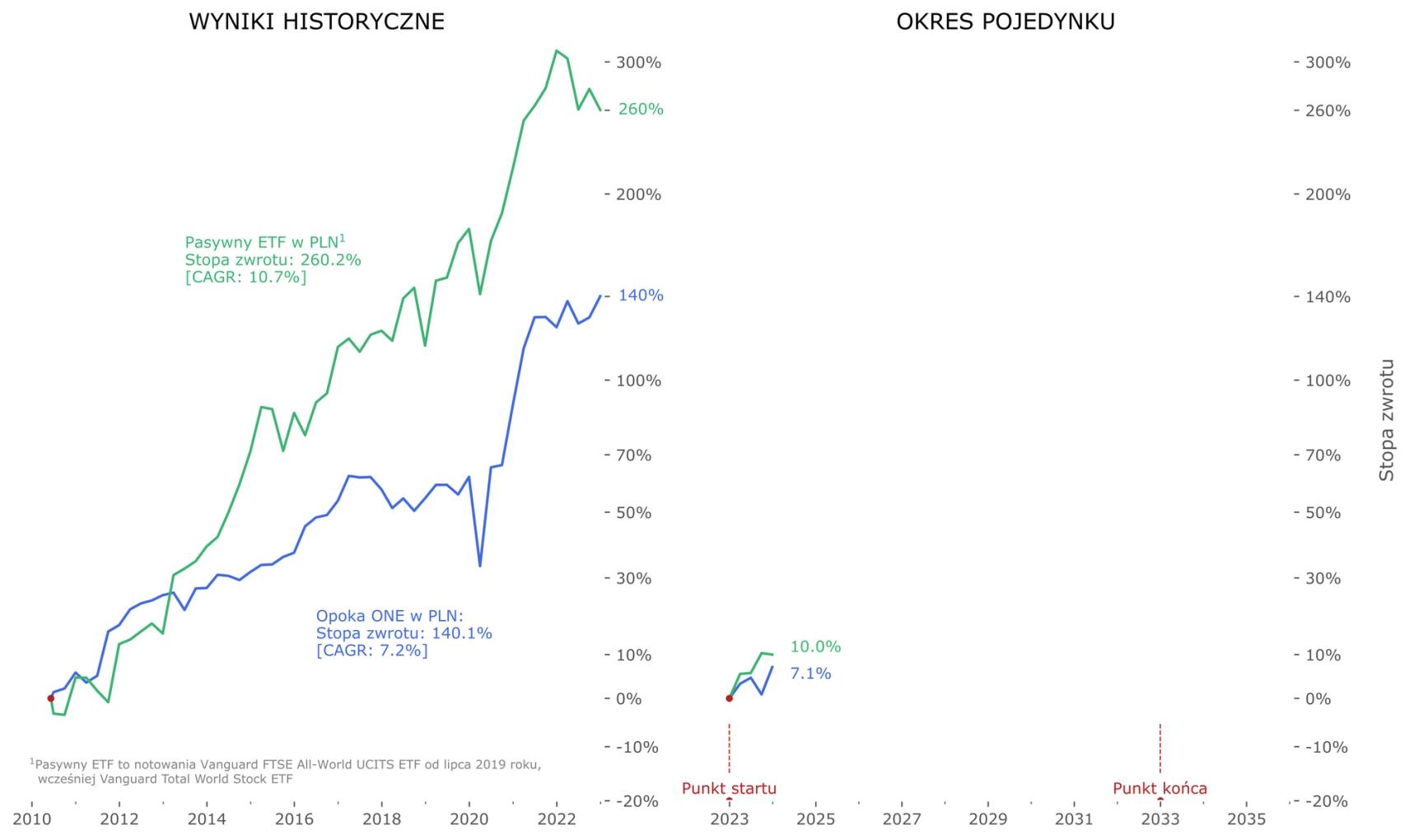

Zespół Opoka TFIMinął dokładnie jeden rok od początku naszej rywalizacji (Pojedynku!) z wybranym przez Jacka Lemparta ETFem na rynek akcji, i wyniki są następujące:

ETF wybrany przez Jacka Lemparta, Vanguard All-World: +10,0%

Nasz fundusz (Opoka ONE): +7.1%

Poniżej wykres dotychczasowy przebiegów obu rozwiązań, a pod nim dokładne omówienie.

Jak widać wynik jest dość zbliżony - i to po roku dość zaskakującym:

- szeroko prognozowana na początku roku recesja nie ziściła się;

- inflacja mocno przygasła, gospodarki (głównie amerykańska) okazały się odporne na zawirowania;

- niskie prognozy stóp zwrotu z rynku akcyjnego się nie potwierdziły, był to jeden z mocniejszych dla dużej części rynków akcji okresów (S&P500 wzrósł ponad 25%, WIG 37%)

- były jednak części rynku finansowego, gdzie to zachowanie było znacznie słabsze: koszyk rynków wschodzących wzrósł tylko o 6%, a do października trwał negatywny trend na mniejszych spółkach w Europie Zachodniej i USA, wzrosty w tym segmencie wystąpiły w ostatnich dwóch miesiącach roku;

- w międzyczasie ujawnił się kryzys banków lokalnych w Stanach (bankructwo SVB w marcu), związany z ich zaangażowaniem w rynki obligacji, i wystąpiły najpierw znaczne spadki, a później dołek na samych cenach obligacji (rentowności amerykańskich 10-letnich obligacji osiągnęły 5%, po czym spadły do 3.8% na koniec roku).

Skąd biorą się te wyniki?

Generalnie był to rok udany dla rynków finansowych. Skąd zatem tak zbliżony (i w końcu nie tak wysoki) wynik obu rozwiązań biorących w Pojedynku?

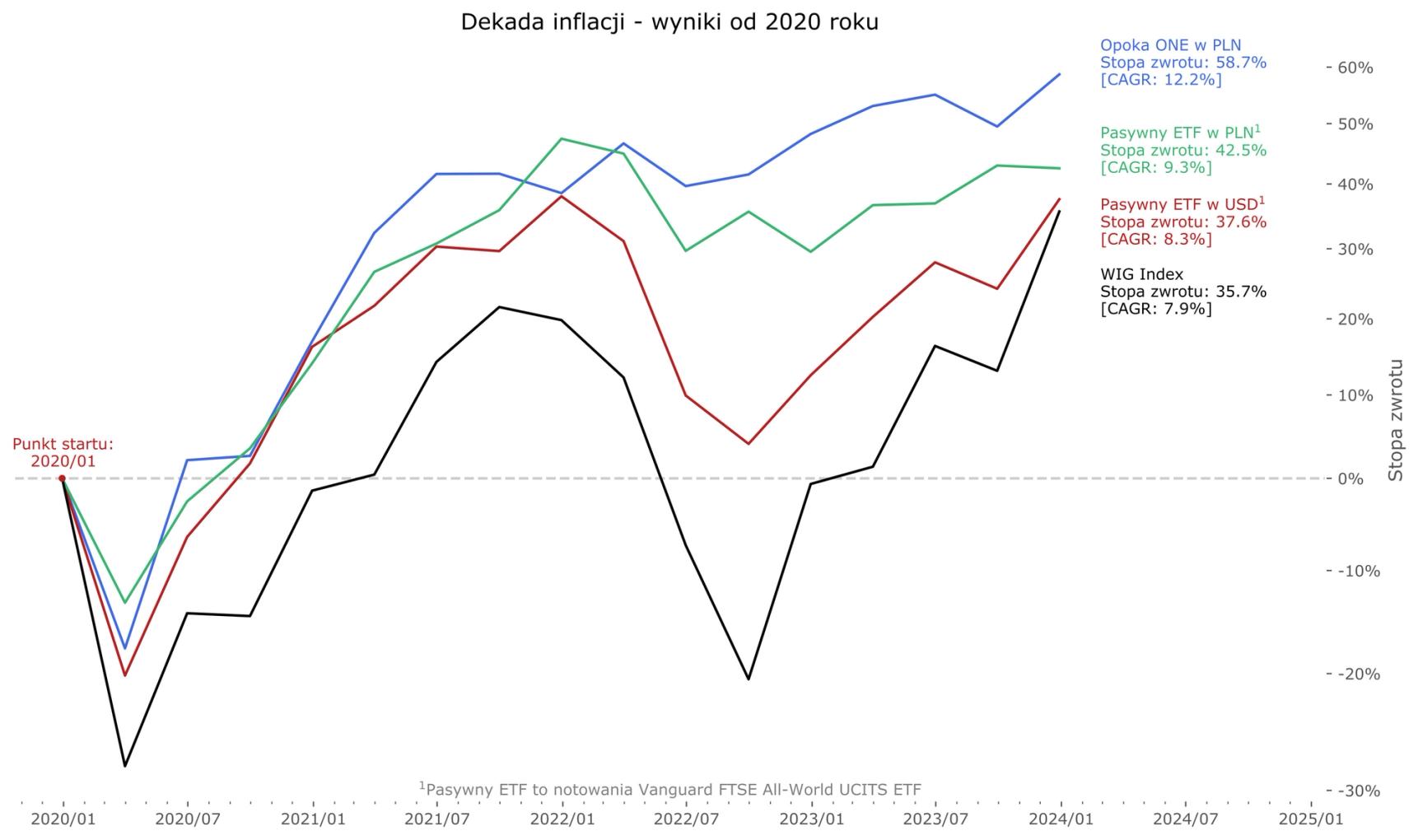

- Jeśli chodzi o nasz fundusz, wynik jest poniżej średniorocznej stopy zwrotu ponad 12% w okresie od 2020, który określamy jako punkt startu „dekady inflacji” i która stanowi dla nas punkt odniesienia, który uznajemy w obecnym środowisku inwestycyjnym za sensowny. W roku 2022 zanotowaliśmy dodatnie wyniki pomimo zapaści na rynkach akcyjnych i obligacyjnych w Polsce i na świecie. Z kolei w 2023 roku selekcja spółek była słabsza w naszym wykonaniu, ponieśliśmy też koszty zabezpieczania portfela oraz akumulacji spółek, których wyceny uważamy za bardzo atrakcyjne długoterminowo, a na których przez większą część roku trend był niekorzystny. Wynik na metalach szlachetnych był zasadniczo pomijalny dla wyniku, nieco dodała ekspozycja na segment długoterminowych obligacji – zagranicznych i krajowych.

Prowadzimy fundusz absolutnej stopy zwrotu i będziemy pracować dalej, by niezależnie od warunków rynkowych realizować strategię, która w dłuższym okresie przyniesie wyższą stopę zwrotu niż wypracowana w ubiegłym roku.

- Jeśli chodzi o ETF akcyjny, trzeba wspomnieć zeszłoroczny artykuł Grzegorza Linka z cyklu Aktywne vs Pasywne: Perspektywa 10 lat, część 2. Pisał w nim o trzech powodach, dla których ETF na szeroki rynek akcyjny może okazać się słabszy w tej perspektywie:

(1) może wystąpić bessa rynkowa, w której zjazdy kapitału ETFu akcyjnego są dość spore,

(2) może pojawić się okres relatywnej słabości rynku akcyjnego w Stanach (a ETF na akcje światowe obecnie mocno przeważa ten region geograficzny),

oraz

(3) mogą wystąpić znaczne różnice kursowe, np. okres siły polskiej waluty (PLN) względem amerykańskiej (USD).

Jako zespół wierzymy jeszcze dodatkowo w dwa powody:

(4) będziemy w stanie wybierać spółki czy sektory, które okażą się lepsze niż rynek,

(5) nasze założenie o większej trwałości środowiska inflacyjnego okaże się słuszne i dzięki temu nasze zaangażowanie w rynek surowcowy da nam przewagę w stosunku do czystej ekspozycji na akcje.

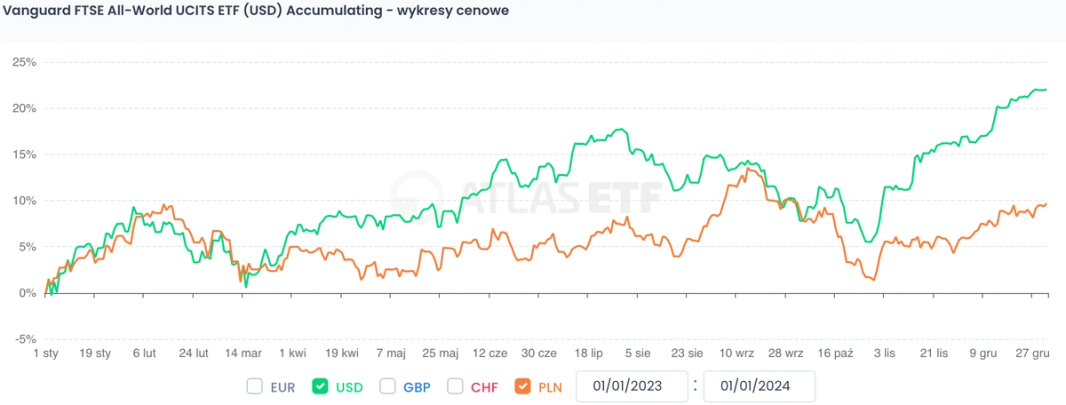

W minionym roku głównym "winowajcą" dużego rozjazdu ETF względem jego wyniku w Stanach (+10,0% vs +22,3%) okazała się waluta - punkt (3) powyższej listy. Ponad ½ wyniku rocznego ETFa zjadły różnice kursowe. Poniżej porównanie wyniku ETF w tych dwóch walutach z serwisu AtlasETF.pl:

Czy można się przed tym bronić? Tak, można walutę funduszu "zahedge'ować", czyli otworzyć odpowiednie pozycje na swapach walutowych lub kontraktach na różnicę kursową, związanych z kursem USD/PLN. Nie jest to jednak rozwiązanie bez wad -- koszt utrzymania takich pozycji zależy od różnic stóp procentowych i nierzadko osiąga wielkości rzędu 4 czy nawet więcej procent rocznie. Jest to więc nieodłączny koszt, który trzeba ponieść (i uwzględnić w szacunkach przyszłych stóp zwrotu), jeśli nie chce się brać na barki ryzyka kursowego.

Można też przyjąć po prostu wynik z wahaniami kursowymi, co jak pokazywał kiedyś Jacek Lempart, nie jest takim złym rozwiązaniem w długim terminie, choć trafiać się będą lata takie, jak właśnie 2023, kiedy rozjazd jest spory.

Można też stworzyć model podpowiadający, kiedy to zabezpieczenie zwiększać, kiedy zmniejszać, ale to byłoby już... aktywnym inwestowaniem, czyli dokładnie tym, czego dotyczy nasz Pojedynek.

Co czeka nas w dalszej części Pojedynku?

Jak nieraz podkreślamy - nie wiemy i nikt nie wie, co będzie dalej. Ale można szacować prawdopodobieństwa, określić, co na podstawie aktualnych danych wydaje się mniej, co bardziej prawdopodobne.

Jeśli chodzi o rozjazd "Stany zjednoczone vs reszta świata" - niewiele się tu zmieniło, nadal ten rynek wyraźnie dominuje. Jeśli chodzi o bessę - wygląda na to, że bessa w 2022 była relatywnie łagodna, część indeksów wzbiła się już na nowe szczyty i z początkiem 2024 spadki te wydają się odległą perspektywą. Co dla nas bardzo istotne – segment mniejszych spółek na wielu rynkach świata zaczął wzrosty dopiero dwa miesiące temu, co daje dużą szansę na wielomiesięczną kontynuację tego trendu.

Recesja w USA - tak spodziewana w 2022 i 2023 - okazała się mocno odroczona. Możliwe, że recesja nie pojawi się i w tym roku - i oby tak było, bo to prawdziwie bolesne doświadczenie dla całej gospodarki i jej uczestników. Z drugiej strony - kryzysy na rynku akcji nieraz pojawiały się w zaskakujących momentach, szczególnie kiedy optymizm bywał wysoki i niewielu się ich spodziewało, więc ten scenariusz również wcale nie jest wykluczony.

My w swoim działaniu staramy się opierać na danych, doświadczeniu i modelach, które stworzyliśmy. Modele te sugerują obecnie (krótkoterminową) ostrożność, połączoną z optymizmem w średnim terminie. Ale będziemy odpowiednio reagować także wtedy, jeśli pod wpływem kolejnych danych obrócą się lub zaczną wskazywać inne działania. Z drugiej strony mocno wierzymy w trafny dobór spółek i sektorów oraz przewagę, jaką daje poruszanie się nie tylko na rynku akcyjnym, ale również surowcowym i innych – w ramach strategii absolutnej stopy zwrotu operującej na różnych klasach aktywów.

Pojedynek trwa dalej i będziemy nadal raportować o przebiegu jego wyników. Niezależnie od warunków rynkowych - życzymy wszystkim udanego 2024 roku i owocnych inwestycji!

Zespół Opoka TFI