Zmienność to najlepsze, co może dać rynek

Choć wówczas mogło się wydawać, że epoka ZIRP nigdy się nie skończy (100-letnie obligacje Austrii dawały rentowność na poziomie 0,4% w grudniu 2020), to jednak szybko okazało się, że jest całkowicie odwrotnie. Stopy procentowe poszły gwałtownie w górę, wahadło uczuć inwestorów wobec firm biotechnologicznych przechyliło się drastycznie w drugą stronę, akcje tych firm były masowo wyprzedawane i zaczął się inwestycyjny kataklizm na rynku biotechnologii.

W takiej właśnie sytuacji, analitycy z Towarzystwa Opoka TFI zaczęli systematycznie przeglądać spółki z tego sektora. Zwłaszcza te, które posiadały wyjątkowo dużo gotówki jako procent swojej kapitalizacji rynkowej. I okazało się, że takich przypadków jest całkiem sporo po tym jak wiele ze spółek zanotowało spadki notowań rzędu 80% lub więcej. Proces przeglądania tych firm i dobierania ich do portfela zapoczątkowaliśmy w połowie 2022 i jego główna część trwała przez kolejny rok.

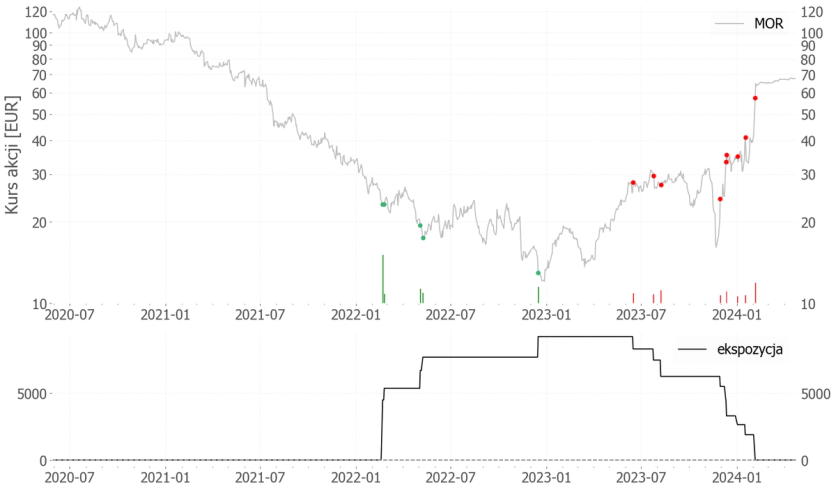

Poddaliśmy analizie np. Morphosys – niemiecką spółkę biotechnologiczną. Sytuacja Morphosysu była następująca: spółka miała w sprzedaży jeden lek, z czego czerpała przychody wynoszące prawie 100 milionów EUR rocznie. Do tego pracowała nad kilkoma nowymi celami terapeutycznymi dla tego leku, a także prowadziła kilka programów badawczych będących w drugiej i trzeciej fazie badań klinicznych (badań efektywności leku na wybranej grupie osób), czyli mających realne szanse na dostarczenie kolejnych, nowych leków. Spółka oczywiście ponosiła koszty związane z tymi badaniami i sprzedażą istniejącego leku, ale nie widać było ryzyka utraty płynności – firma miała środki na blisko 4 lata kontynuowania działalności w ówczesnym trybie. Co więcej, wartość całej gotówki netto w kontekście wyceny rynkowej spółki, również robiła wrażenie, albowiem przewyższała ona kapitalizację spółki o 200 milionów EUR. Innymi słowy, kupując akcje Morphosysu, dostawaliśmy cały biznes za darmo plus 200 milionów EUR gratis.

15 marca 2023 r. opublikowaliśmy na LinkedInie artykuł, w którym przedstawiliśmy naszą tezę inwestycyjną dotyczącą Morphosys. W dniu publikacji cena akcji na zamknięciu sesji giełdowej wynosiła 13,53 EUR, po spadku o 90% od szczytu notowań zanotowanego trzy lata wcześniej.

Z każdym kolejnym dniem sytuacja stawała się coraz ciekawsza. Zarząd Morphosysu zadecydował o wykupieniu wartych 120 milionów EUR obligacji zamiennych blisko dołka notowań cen akcji. Biura maklerskie zaczęły wydawać rekomendacje ze znacznie wyższymi cenami docelowymi. Kurs akcji rósł. Momentem kluczowym tej historii było jednak opublikowanie w połowie listopada przez Morphosys niejednoznacznych wyników badań klinicznych dotyczących nowego leku. Bo choć wyniki zrealizowały swoje podstawowe założenia, to pewne ich szczegóły wzbudziły wątpliwości rynku w kwestii szans na zatwierdzenie leku. Dlatego w trakcie kolejnej sesji notowania spółki spadły do poziomu 16,86 EUR, po tym jak zanotowały poziom 31,56 EUR zaledwie kilkanaście dni wcześniej.

A my uznaliśmy, że rynek zdecydowanie przereagował.

Wg naszych analiz sytuacja nie zmieniła się na gorsze od momentu kupienia przez nas akcji, więc postanowiliśmy je trzymać. I mieliśmy rację. Chwilę później ich kurs znowu zaczął szybko rosnąć, a spółka niecały miesiąc potem pozyskała finansowanie po cenie 30 EUR za akcję, czyli tak jakby nigdy nie było tych pozornie wątpliwych wyników badań, a przynajmniej panicznej na nie reakcji rynku. A pod koniec stycznia 2024 po rynku zaczęły krążyć pogłoski o potencjalnym przejęciu Morphosysu, które ostatecznie się potwierdziły.

W poniedziałek 5 lutego 2024 roku po zakończeniu sesji giełdowej w USA (akcjami Morphosysu handluje się zarówno bezpośrednio na giełdzie we Frankfurcie, jak i w formie kwitów depozytowych na giełdzie NASDAQ w Nowym Jorku) szwajcarska spółka farmaceutyczna Novartis oraz Morphosys poinformowały o zawarciu wstępnego porozumienia o połączeniu obu spółek, za co Novartis zgodził się zapłacić 2,7 miliarda EUR, czyli 68 EUR za akcję. Było to 402% wyżej niż w momencie publikacji naszej tezy na LinkedIn.

Zmienność na rynku akcji stwarza okazje, które inwestując metodologicznie można i trzeba systematycznie wykorzystywać. Przecena na rynku krajowych akcji małych i średnich spółek w 2018 roku, napędzana umorzeniami na rynku funduszy, spowodowała dojście wycen wielu z tych spółek do super atrakcyjnych poziomów. Zapewniło to nabywcom ich akcji bardzo atrakcyjną stopę zwrotu. Zmienność na giełdach wiosną 2020 roku wywołana reakcją rządów na COVID-19 sprowadziła ceny akcji firm wydobywających różnego rodzaju surowce do poziomów, w których mogły zadziałać jak prawie darmowe ubezpieczenie od nadchodzącej inflacji. Przy spółkach biotechnologicznych w 2023 roku okazja wynikała z przesadnej reakcji na wzrosty stóp procentowych. Zmienność w tym sektorze dała możliwość kupna perspektywicznych, innowacyjnych medycznych biznesów w zasadzie za darmo.

Zmienność jest największym darem, który możemy otrzymać od rynków finansowych. Umożliwia kupno dobrego biznesu w bardzo atrakcyjnej cenie.