List do Inwestujących – październik 2024

Zespół Opoka TFIpostanowiliśmy wspiąć się na szczyty poświęcenia i przeczytać niedawno

opublikowany bardzo długi dokument stworzony dla Unii Europejskiej.

Autorami jest zespół Mario Draghiego, byłego prezesa Europejskiego Banku

Centralnego. W sumie było warto.

Analiza „SuperMario"

Dokument ten zawiera diagnozę problemów trapiących gospodarkę Unii. W ramach podsumowania pojawia się w nim wiele ciekawych statystyk. I tak na przykład:

• w ciągu ostatnich 50 lat w UE nie powstała od zera żadna firma, która osiągnęłaby kapitalizację rynkową ponad 100 mld dolarów; w USA wszystkie firmy które mają wycenę powyżej 1 biliona (1000 mld) dolarów powstały właśnie w tym okresie;

• pomimo faktu, że gospodarstwa domowe w UE oszczędzają więcej niż w USA, ich majątek od 2009 roku wzrósł tylko 1/3 tego co majątek Amerykanów;

• obliczenia kwantowe mają szansę stać się kolejną wielką innowacją; z dziesięciu firm, które najwięcej inwestują w ten segment, pięć jest z USA, cztery z Chin, żadna z UE;

• ze względu na różne systemy prawne bezpośrednie porównania są utrudnione, ale można przyjąć, że przez ostatnie pięć lat w USA było przyjęte około 5500 aktów prawnych, podczas gdy w UE 13000.

Wracając z anegdotycznych przykładów do syntezy. Jakie jest rozwiązanie gospodarczych problemów Starego Kontynentu według „SuperMario”, nazwanego tak po zażegnaniu kryzysu europejskiego w 2012 roku? Zasadniczo sprowadza się ono do tego, że Unia Europejska musi działać jako jedno państwo, z jasno określoną i realizowaną strategią, w ramach której zawarte jest ujednolicenie rynku i zmniejszenie liczby regulacji. Czyli coś, co jest całkowicie wbrew strukturze, która obecnie funkcjonuje. Umożliwi to zwiększenie produktywności, które jako jedyne daje szansę na dogonienie konkurencji z USA i krajów azjatyckich. W tym celu potrzebne są dodatkowe inwestycje w kwocie 750-800 mld euro rocznie. Odpowiada to 4,4-4,7% PKB krajów Unii Europejskiej. Dla porównania Plan Marshalla po II wojnie światowej to było 1-2% PKB krajów Europy.

Czas

W inwestowaniu liczą się wyceny, trend i czas. Czas jest bardzo ważny. Pisaliśmy o tym w Liście do Inwestujących z maja 2019 roku. Przeanalizowaliśmy wtedy wiele rynków akcji i generalna zasada jest następująca: niezależnie od tego jak duże są strukturalne problemy w danym kraju każda kolejna odsłona bessy nie trwa dłużej niż trzy - cztery lata. Po takim okresie systematycznie pojawiają się zwyżki, trwające co najmniej kilkanaście miesięcy. Czas był głównym argumentem w naszej tezie inwestycyjnej dotyczącej Chin, przedstawionej kilka miesięcy temu w poprzednim Liście do inwestujących. Kłopoty Chin wynikające m.in. z załamania lokalnego rynku nieruchomości, pogorszenia sentymentu konsumentów z powodu rygorów COVIDowych czy konfliktu z USA doprowadziły nawet z czasem do ukucia często spotykanego stwierdzenia, że jest to rynek „nieinwestowalny”. W ostatnich tygodniach giełda chińska zaczęła tymczasem gwałtownie zwyżkować. Szybko się okazało, że jak można zarobić, to jednak staje się ona dla inwestorów już jak najbardziej inwestowalna.

A co z zarzutem, że wzrosty te wynikają tylko i wyłącznie z działań władz monetarnych oraz rządu chińskiego? Choć nie jest to według nas jedyny powód, to przecież w żadnym razie nie neguje to znaczenia czasu. Bo właśnie dlatego, że upłynęło go wystarczająco dużo, dotarło wreszcie do decydentów, że muszą podjąć jakieś działania.

Czas jest bardzo ważny i jednocześnie najprostszy do zaobserwowania. Jest też pewnie najtrudniejszy do zastosowania jako narzędzie w analizie. Wraz z jego upływem narracje rynkowe, które są już odzwierciedlone w cenach są tak utrwalone i przemożnie przekonujące, że bardzo trudno - tylko sugerując się upływem czasu - się im przeciwstawić.

To teraz wróćmy do tego, od czego zaczęliśmy List. Nawet dokumenty z wewnątrz Unii Europejskiej pokazują, że jest źle. Do szerokiej publiczności już dotarło jak beznadziejnym liderem UE są Niemcy – kraj, w którym wciąż powszechnie używa się faksu. My również sytuujemy się w obozie, który każe patrzeć na dalsze gospodarcze losy Europy z powątpiewaniem. Problem jest strukturalny. Nie wyklucza to jednak faktu, iż raz na jakiś czas może się pojawić ożywienie. Zwłaszcza, że zjawiska recesyjne w gospodarkach europejskich trwają już bardzo długo. Czyli upłynęło wystarczająco dużo czasu, żeby coś się zaczęło zmieniać.

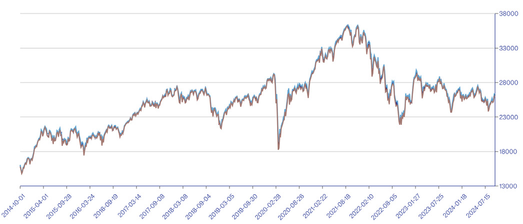

Popatrzcie teraz na ten wykres prezentujący dane za ostatnie 10 lat. Przedstawia on w zbiorczy sposób losy epicentrum przemysłu europejskiego, czyli średniej wielkości niemieckie spółki. Indeks MDAX jest w tym samym miejscu, co siedem lat temu.

To, co również widać na tym wykresie, to fakt, że MDAX po raz kolejny zmierza w kierunku górnego ograniczenia uporczywej konsolidacji notowań, co zwiększa szansę na wybicie. Nie chcemy się silić na przesadny kontrarianizm, ale fakt jest taki, że upływ czasu i wygląd indeksów giełdowych każe przynajmniej dopuścić myśl, że jednak jeszcze w tym cyklu nadejdzie ożywienie w europejskich gospodarkach.

Dług

Jak Mario Draghi chce sfinansować inwestycje? Oczywiście wspólnie zaciągniętym długiem. Jest w końcu klasycznym przedstawicielem euroelity finansowej. Niemcy powiedziały już „Nein”, bo pewno same będą chciały z długu skorzystać, nie oglądając się na innych. W wyborach prezydenckich w USA różnice w sondażach między kandydatami są tak minimalne, że nie wiadomo, kto wygra. Ale wiadomo, kto przegra. Dyscyplina budżetowa. Niezależnie od faktu, czy zwycięży Harris czy Trump. Co oznacza powiększającą się emisję skarbowych papierów dłużnych w celu finansowania zwiększonych wydatków.

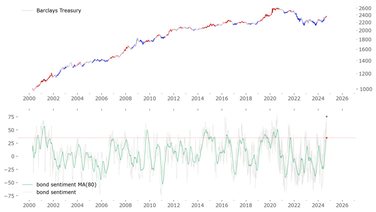

W związku z tym ze sceptycyzmem odnosimy się do powszechnie obowiązującej tezy, jakoby dobrym uzupełnieniem portfela akcji były długoterminowe obligacje rządowe. Żeby zobrazować, że ten pogląd jest faktycznie dominujący, posłużmy się danymi zbieranymi przez Marka Hulberta. Bada on zalecenia autorów newsletterów inwestycyjnych w USA m.in. na rynku obligacji. Trzy tygodnie temu liczba analityków sugerujących inwestorom przeważenie na rynku długoterminowych obligacji osiągnęła najwyższą wartość w całej historii zbierania danych (szara kropka na dolnym wykresie).

Mamy tu do czynienia z wyraźną asymetrią. Sądzimy, że istotnie zarobić na obligacjach długoterminowych (dotyczy to także naszego kraju) będzie można tylko jeżeli w najbliższym czasie nadejdzie mocniejsza recesja. W każdym innym przypadku uważamy, że dodatkiem do akcji powinny być inne aktywa. Takie, których nieroztropne rządy nie mogą dodrukować w dowolnej ilości.

Przemyślenia Francuzów

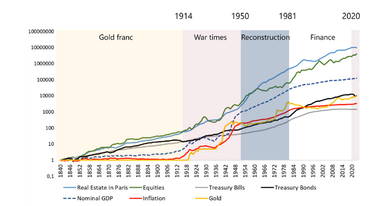

Często w różnych materiałach analitycznych można zobaczyć długoterminowe dane dotyczące aktywów finansowych z USA. Dużo rzadziej spotyka się przydatne informacje o horyzoncie stuletnim i dłuższym z innych rynków. Tym ciekawszy wydaje nam się wykres zaprezentowany poniżej.

Pokazuje on dwieście lat zachowania cen instrumentów finansowych, inflacji i rozwoju gospodarki we Francji. Kraju, który w tym czasie przeżył schyłek imperium i doświadczył wojen w swoich granicach. Pośród różnych form inwestowania zwycięzcami w bardzo długim okresie są akcje i nieruchomości w Paryżu. Rzut oka na krótsze kilkudziesięcioletnie okresy, które bardziej przystają do horyzontu inwestycyjnego każdego z nas, pokazują jednak bardziej zniuansowany obraz. Sędziwy Charles Gave z ośrodka analitycznego Gavekal, jeden z autorów tego wykresu, podzielił go na następujące części, zaznaczone różnym kolorami. Pierwszy okres to druga połowa XIX wieku i początek XX wieku, do pierwszej wojny światowej. Obowiązywał wtedy parytet złota i należało inwestować w cokolwiek byleby nie złoto. Okres obu wojen światowych to czas, kiedy nie należało mieć niczego poza złotem. Czas powojennej rekonstrukcji sprzyjał nieruchomościom i dochodom z pracy. Od lat 80-tych i dojścia do władzy w wielu miejscach na świecie polityków o poglądach wolnorynkowych mieliśmy aż do 2020 roku optymalne środowisko dla portfela łączącego akcje i obligacje długoterminowe.

Zasadnicze pytanie dotyczy oczywiście tego, z jakim środowiskiem do inwestowania mamy do czynienia teraz, czyli od 2020 roku. Według Gave’a, po załamaniu na rynku obligacji długoterminowych w okresie 2021-2022, ustanawiającym negatywny trend na tej klasie aktywów na wiele lat, optymalne jest trzymanie portfela składającego się z akcji oraz złota.

Nasz pogląd jest podobny. Zgodnie z tezą, którą przedstawiliśmy po raz pierwszy ponad cztery lata temu, jesteśmy w długoterminowym środowisku inflacyjnym. Uważamy, że są trzy klasy aktywów, w ramach których należy się poruszać, żeby w takim otoczeniu sobie poradzić. Są to akcje, surowce (a więc szerzej niż tylko złoto) oraz zmienność, która w takim otoczeniu ma szansę gwałtowniej się objawiać.

Skoro o surowcach i złocie mowa, na koniec tego Listu chcieliśmy poruszyć temat kruszcu. Ludzie uznają, że rzeczy mają wartość z dwóch powodów: są rzadkie lub/i przynoszą dochód. Złoto mieści się w tej pierwszej kategorii. Może być uznawane za realny pieniądz właśnie dlatego, że rocznie przyrasta go w obiegu tylko od 1% do 3% i nie da się go „dodrukować”. Skoro złoto nie przynosi bieżącego dochodu, bo nie płaci dywidendy czy odsetek, pojawia się trudność z jego wyceną. Dlatego w Opoce używamy różnych miar do mierzenia sentymentu. Pokazują one nastawienie inwestorów do kruszcu, ponieważ to oni odgrywają kluczową rolę w tej wycenie. Swoimi decyzjami inwestycyjnymi determinują kierunek cen złota. Na taki sentyment składają się różne elementy: przepływy do funduszy inwestujących w złoto; liczba otwartych pozycji na kontraktach terminowych na giełdach – zarówno łączna jak i podzielona na poszczególne grupy inwestorów; transakcje na rynku opcyjnym; opinie doradców działających na tym rynku; wreszcie zachowanie i trend samej ceny złota – w różnych walutach, nie tylko w amerykańskim dolarze.

Prawdą jest, że złoto od jesieni 2022 roku już mocno urosło. Czy to w dolarze, czy też w naszej lokalnej walucie. W związku z tym bardzo możliwe, że w najbliższych tygodniach i miesiącach zdarzy się większa korekta na metalach szlachetnych. Dłuższy trend jest jednak zdrowy i nie widzimy przesłanek do jego rychłego zakończenia. Przemawia za tym zarówno brak istotnych napływów do ETFów inwestujących w metale szlachetne na Zachodzie, jak i niska łączna liczba otwartych pozycji na kontraktach terminowych na złocie czy srebrze. Pomimo faktu, że złoto robiło w tym roku wielokrotnie szczyty wszechczasów, liczba wzmianek w mediach na temat inwestycji w kruszec istotnie nie wzrosła.

Dołki na akcjach i szczyty na metalach szlachetnych tworzą się przez panikę. Na akcjach – poprzez panikę sprzedaży. Na kruszcach – przez panikę zakupów, gwałtowną ucieczkę do realnego pieniądza. Wygląda na to, że mamy to jeszcze przed sobą.

Z wyrazami szacunku,